Mit Blick auf die Finanzmarktentwicklung der letzten Jahre beobachtet man einen erheblichen Anstieg an Kredittransaktionen, insbesondere in der als Brückenfinanzierung ausgestalteten Variante. Was vor einigen Jahren noch als exotisches Kreditinstrument bezeichnet wurde, hat sich heute zu einem elementaren Finanzinstrument, insbesondere im Bereich Private Equity und Real Estate, entwickelt. Laut einer Studie von Preqin1 ist die Verwendung einer Brückenfinanzierung allein durch Private Equity Fonds in den vergangenen Jahren um circa 40 Prozent gestiegen, wodurch die Prävalenz im Markt erkenntlich wird.

Abweichend von der originären Begriffsbestimmung, deren Ursprung aus den USA stammt und für Fälle verwendet wurde, in denen sich institutionelle Venture Capital Geber die letzte Finanzierungsstufe vor dem Börsengang mittels einer Zwischenfinanzierung finanzieren ließen, subsumiert man heute diverse Verwendungszwecke unter diesem Begriff.

So erreichen Hauck & Aufhäuser vermehrt Anfragen, in denen eine Brückenfinanzierung zur Überbrückung eines Liquiditätsengpasses genutzt werden soll, weil die Investoren nicht rechtzeitig ihre Kapitalzusagen eingezahlt haben oder weil eine unvorhergesehene, zeitkritische Investmentopportunität getätigt werden soll und die entsprechenden Investorengelder noch nicht vorliegen.

Neben dieser Flexibilität als maßgebliche Charakteristik einer Brückenfinanzierung ist die Stärkung der eigenen Wettbewerbsfähigkeit im Markt die Hauptmotivation für deren Verwendung.

Aufgrund des gesteigerten Appetits nach attraktiven Investments und der heutigen immer schnellebigeren Marktentwicklung, wodurch Investmentopportunitäten oftmals an unzureichender Liquidität zum maßgeblichen Zeitpunkt scheitern, ist es für Fondsmanager noch nie so herausfordernd gewesen, attraktive Investments und positive Zuflüsse für die jeweiligen Investoren zu generieren. Die aufgrund einer Brückenfinanzierung zur Verfügung stehende Liquidität begründet Finanzierungsstabilität und Investmentflexibilität, was ohne Zweifel zu einer Positionierung am Markt führt. Gleichzeitig wird in der jeweiligen Fondsstruktur die notwendige Administrationstätigkeit durch Bündelung von Kapitalabrufen reduziert.

Insbesondere im Real Estate Bereich, in welchem ausreichende und frei verfügbare Liquidität gerade in der Erwerbs- und Entwicklungsphase essentiell ist, gewinnt das Kreditinstrument der Brückenfinanzierung immer mehr an Bedeutung, da dadurch die Transaktionssicherheit in einem wettbewerbsintensiven Markt gewährleistet werden kann.

Private Equity und Fund of Funds Strukturen, die in regelmäßigen Abständen Investitionen tätigen müssen, nutzen eine Brückenfinanzierung dazu, die Kapitalabrufe ihrer jeweiligen Investoren zu bündeln und nicht analog zu den Investments abzurufen. Das gibt dem Investor auf der einen Seite den Komfort, die Kapitalabrufe taggenau planen zu können, und dem Fondsinitiator beziehungsweise Manager die Transaktionssicherheit, die unabhängig von einem fristgerechten Abruf und einer fristgerechten Erfüllung durch den Investor gewährleistet werden kann.

Neben den diversen Verwendungszwecken sind auch die weiteren Krediteigenschaften, darunter Laufzeit, Rückzahlungsvarianten und Sicherheiten, einzelfallbezogen gestaltbar. Auf die Bedenken einzelner Investoren, dass der IRR aufgrund einer solchen Finanzierung beeinflusst werden könnte, hat sich die ESMA in ihren FAQ vom 25. Juli 2018 geäußert und ergänzend zu Art. 6 IV der Richtlinie Nr. 231/2013 festgestellt, dass Fremdfinanzierungen den Leverage nicht beeinflussen, sofern diese nur kurzfristiger Natur sind und in ihrem Umfang von den vertraglichen Investitionszusagen der Investoren abgedeckt sind, da die Investmentkapazität nicht gesteigert wird.

Der Auslegung der BaFin folgend sind Brückenfinanzierungen dann als kurzfristig zu definieren, wenn diese eine Laufzeit von weniger als 365 Tagen haben. Als Kreditnehmer kommen alle Fondsstrukturen in Betracht, in denen institutionelle Investoren die Mehrheit der Anteilseigner darstellen, unabhängig von ihrer Rechtsform und Investmentstrategie. Oftmals handelt es sich bei den Investoren der kreditaufnehmenden Fonds um institutionelle Investoren wie Versicherungen, Versorgungswerke, Pensionskassen aber auch High-Net-Worth Individuals oder Family Offices.

Die Kreditsicherheit erfolgt in den häufigsten Fällen durch (1) Verpfändung der noch nicht abgerufenen Zeichnungssummen der Investoren, (2) der Abtretung des Abrufrechts des General Partners an die kreditgebende Bank sowie in manchen Fällen kumulativ (3) die Verpfändung des Fondskontos. Die Underlyings der kreditaufnehmenden Fonds können unter bestimmten Umständen auch eine Sicherheitenrolle einnehmen.

Kernvoraussetzung einer solchen Brückenfinanzierung ist neben der Ausarbeitung aller relevanter Kredit- und Sicherheitenverträge eine sorgfältige und umfangreiche Vorprüfung der Fondsdokumentation. Um eine individuelle und auf den Einzelfall maßgeschneiderte Brückenfinanzierungslösung zu gestalten, ist eine detaillierte Sichtung der Anlagebedingungen, des Gesellschaftsvertrages, des AIFM-Bestellungsvertrags, der Zeichnungsscheine sowie etwaiger Side Letter unerlässlich. Insbesondere die Anlagebedingungen müssen die Eventualität einer solchen Fremdfinanzierung dem Grunde und der Höhe nach vorsehen. Auch dürfen die zuvor erwähnten Kreditsicherheiten nicht von vornherein ausgeschlossen sein.

Da die Kreditwürdigkeit für eine solche Brückenfinanzierung auch maßgeblich von der Investorenbonität abhängt, muss ein besonderes Augenmerk auf die die Investoren betreffenden Unterlagen gelegt werden – unabhängig von Verwendungszweck und Laufzeit der Finanzierung.

Das Zusammenspiel aller Legaldokumente des Fonds ist von zentraler Bedeutung, da daraus die Befugnisse des General Partners sowie die Rechte und Pflichten der Geschäftsführer sowie der Investoren resultieren. Anhand dieser können Risiken und etwaige Probleme ausfindig gemacht und Einzelfalllösungen erarbeitet werden. Fundamental sind ein ganzheitliches Verständnis der Fondsstruktur, insbesondere der Funktionsfähigkeit und Rentabilität des Fonds, des Investorenkreises und des Vertriebskanals sowie etwaige Beschränkungen auf Investorenebene.

Die Möglichkeit einer Brückenfinanzierung – unabhängig davon, ob als Einzelkreditlinie oder revolvierende Kreditlinie ausgestaltet – hat sich als fundamentale Ergänzung, wenn nicht sogar als „conditio sine qua non“ unserer Fondskundschaft etabliert. Die traditionelle Rolle von Hauck & Aufhäuser als Verwahrstelle wurde durch die Bankzusatzdienstleistung „Brückenfinanzierung“ erweitert und ergänzt unser bewährtes All-in-One Service-Konzept, das auf eine ganzheitliche Investmentlösung abzielt und damit neben Flexibilität auch Umsetzungsschnelligkeit garantiert.

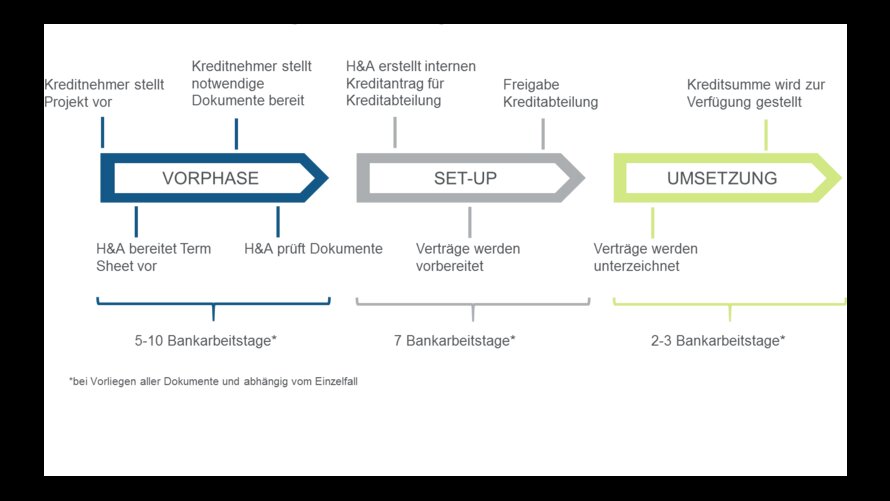

Hauck & Aufhäuser als Kreditgeber - Umsetzungsszenario

Über die Autorin

Ilenia Rigoni verantwortet seit August 2019 den Bereich Credit Transactions Asset Servicing bei Hauck & Aufhäuser Privatbankiers. Ihr Zuständigkeitsbereich umfasst den Vertrieb, die rechtliche Beratung sowie die finale Umsetzung der einzelnen Kredittransaktionen.

Zuvor war Ilenia Rigoni Syndika bei Hauck & Aufhäuser Privatbankiers AG. In dieser Funktion war sie beratend für bankspezfische Rechtsfragen insbesondere im Bereich Bank- und Kapitalmarktrecht sowie Luxemburger Fonds- und Gesellschaftsrecht tätig.

1 Preqin Special Report: Subscription Credit Facilities, June 2019

Diese Funktion steht nur HAL+ Nutzern zur Verfügung.

Sichern Sie sich mit Ihrem kostenlosen Account exklusive Zusatzfunktionen und Premium-Inhalte.