Vor einem guten Jahr erreichten die Aktienmärkte ihren Tiefstand in der Corona-Baisse. Danach setzte wie bekannt eine deutliche Kurserholung ein. Aber: Kann sie sich fortsetzen? Was spricht dagegen, was dafür? Wenn die Geschichte ein Ratgeber ist, ist der Aufwärtstrend nicht beendet. Auch im zweiten Jahr nach einem kräftigen Ausverkauf an den Aktienmärkten, waren Kurssteigerungen zu sehen.

Das erste Jahr ist das beste

Blickt man auf den führenden Aktienindex der Welt – den S&P 500 – zeigt sich in einer längeren Betrachtung ein bezeichnendes Muster. Seit 1957 verzeichnete der S&P elf so genannte Bärenmärkte, also Phasen mit Verlusten größer als 20 %, ausgehend vom zuvor erreichten Hoch. Im Durchschnitt stieg der S&P im ersten Jahr nach dem Tief um gut 42 %. Seit dem 23. März 2020 aber um rund 75 %. Der außergewöhnliche Rückenwind von Geld- und Fiskalpolitik hat hier seine Wirkung eindrucksvoll entfaltet. Nach der Lehman-Krise 2009 betrug der Anstieg rund 69 %. Das zweite Jahr nach dem Tief – es hat gerade begonnen – ist in der Regel mit geringeren Zuwächsen gesegnet gewesen. Im Schnitt aber immerhin noch knapp 13 %; 2010/11, also im Jahr 2 nach der Lehman-Pleite waren es fast 16 %. Oftmals zeigten sich in dieser Phase aber die typischen Eigenschaften der Aktienmärkte besonders: Die Schwankungen nahmen zu, Korrekturen konnten durchaus kräftiger ausfallen. Im Schnitt waren es in den hier betrachteten elf Phasen 10 %, im zweiten Jahr nach der Lehman-Pleite kam es beim S&P zu einem größeren Rücksetzer. Der Markt gab zwischenzeitlich um 17 % nach. Soviel zur Geschichte.

2021: Gute Wirtschaft,

gute Märkte?

Wenn wie geschildert die Vergangenheit zur Wirklichkeit in 2021 werden sollte, würden viele bedeutende Aktienmarkt-Indizes neue Hochs erklimmen. Einige wichtige Rahmenbedingungen dafür müssen jedoch auch erfüllt sein. Am wichtigsten: Anzeichen eines wirtschaftlichen Abschwungs oder einer handfesten Rezession darf es nicht geben. Danach sieht es in diesem als auch im nächsten Jahr nicht aus. So soll das Wachstum der Weltwirtschaft laut OECD dieses Jahr bei 5,6 % liegen. Außerdem darf nicht zu viel Gegenwind von der Zinsseite kommen. Dass es zu vorübergehend steigenden Inflationsraten in diesem Jahr kommen wird – alleine aufgrund von Basiseffekten (Stichworte: Ölpreis, Mehrwertsteuer) – ist so gut wie sicher. Wenn es nur vorübergehende Erscheinungen sind, sollte das weder dazu führen, dass die Märkte beginnen, das Ende der expansiven Geldpolitik einzupreisen noch dazu, dass ein eine neuerliche Schockwelle steigender Renditen die Aktienmärkte ins Taumeln bringt. Schließlich sollte für steigende Aktienmärkte der Gewinnzyklus intakt bleiben. Dieser wiederum ist eng mit dem Konjunkturzyklus verknüpft. Die Gewinnschätzungen für 2021 sind beiderseits des Atlantiks solide. Für Europa, gemessen am Euro Stoxx 600, liegen die Schätzungen fürs laufende Jahr über denen für den US-Markt (gemessen anhand des S&P 500). 2022 soll sich dieses Verhältnis dann umkehren, so dass mit einem höheren Gewinnzuwachs für den US-Markt gerechnet wird. Alles in allem sind die Voraussetzungen also gegeben, dass die wichtigsten Aktienindizes einen moderaten Aufwärtstrend in diesem Jahr verfolgen werden. Bricht jedoch eine der Bedingungen weg, wird sich dieses Aktienjahr in die Geschichte einordnen und mit – auch nennenswerten – Korrekturen aufwarten.

Quelle: Refinitiv Datastream

Aktienübergewichtung – aber wie?

Vor diesem Hintergrund halten wir eine moderate Aktienübergewichtung für angemessen. Regionale Schwerpunkte bilden bislang der US-Markt und Asien zu Lasten Europas. Die Ratio für die Präferenz von US-Aktien liegt auf der Hand: Konjunktur- und Gewinnzyklus sind eindeutig am stärksten ausgebildet. Ähnliches gilt für die asiatische Region. Gleichwohl zeichnet sich bereits jetzt ab, dass sich die Phase der unterdurchschnittlichen Wertentwicklung Europas auspendelt. Wenn die Lockdowns in Europa in den nächsten Monaten mehr und mehr aufgehoben werden können, ist die regionale Allokation zu Gunsten Europas zu verändern. An diesem Punkt stehen wir jedoch noch nicht.

Zurückgebliebenes beachten

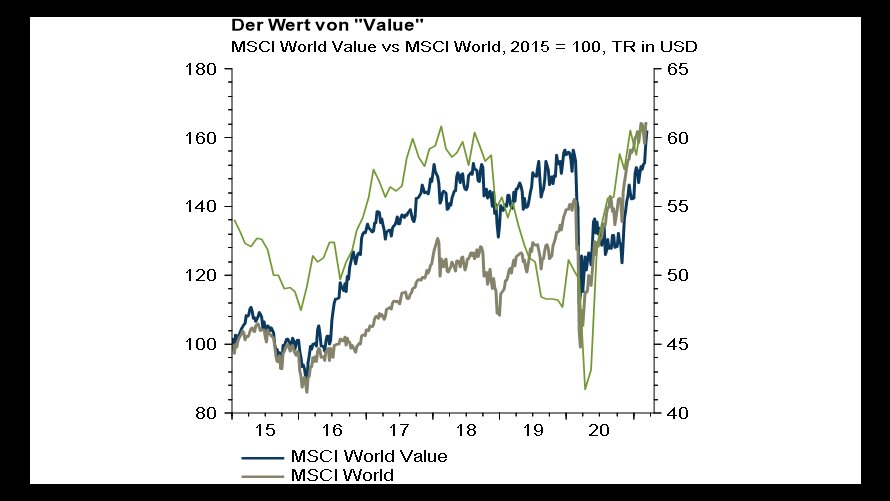

Die Aktienquote an sich als die die regionale Bestückung eines Aktienportfolios sind das Eine. Damit endet die Bildung eines Portfolios jedoch nicht. Es lohnt sich, auf Regionen, Sektoren oder auch auf so genannten „Stile“ (auch Faktoren genannt) zu achten, die hinter der allgemeinen Marktentwicklung zurückgeblieben sind. „Value“ ist grob gesprochen eine Untermenge an Aktien, die im Verhältnis zu ihren Fundamentaldaten günstig oder gar unterbewertet sind – als „werthaltig“ sind. Value-Aktien reagieren empfindlicher auf Veränderungen in der Wirtschaft als beispielsweise so genannte Wachstumsaktien („Growth“).

Quelle: Refinitiv Datastream

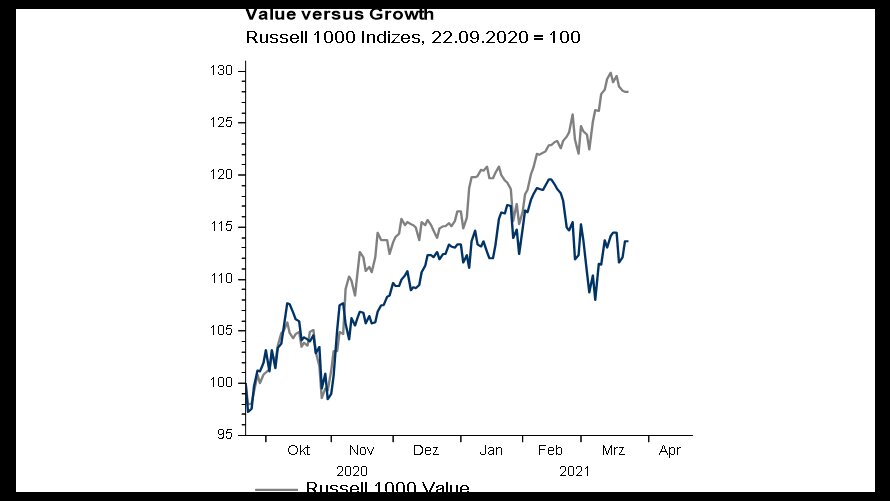

Seit Ende September 2020 entwickeln sich Value- besser als Wachstumsaktien. Seit diesem Zeitpunkt sind die Märkte optimistischer geworden, dass sich die US-Wirtschaft von der Covid-19-Pandemie stark erholt. Das jüngste Fiskalpaket der Biden-Administration beflügelt diese Erwartungshaltung nochmals. Denn es bedeutet, dass die US-Regierung viel zusätzliches Geld in die Wirtschaft pumpt. Seit dem Wendepunkt Ende September ist der Russell 1000 Value Index um etwa 31 % gestiegen und glänzt damit mit einer doppelt so guten Performance wie beim Russell 1000 Growth Index.

Dennoch könnte der Aufwärtstrend noch in den Kinderschuhen stecken. So übertraf der Value-Index sein Growth-Pendant im Jahr 2016, bevor er zwischen Ende 2016 bis September 2020 eine drastisch schlechtere Wertentwicklung erzielte. Das Ausmaß der jüngsten besseren Entwicklung von Value gegenüber Growth ist gerade einmal halb so groß wie Jahr 2016. Die Value-Rally könnte weitergehen.

Rohstoffe unterstützen Value

Nachdem sich die Rohstoffpreise bereits vor der Finanzkrise im Jahr 2008 in einem langen Abwärtstrend befunden hatten, erreichten sie 2020 einen Tiefpunkt. Seitdem befinden sich die Preise im Aufwärtstrend. Die massive Konjunkturerholung spricht nicht zuletzt für einen neuen Rohstoffzyklus, der die Preise für Öl, Metalle und andere Rohstoffe erheblich ansteigen lässt. Seit mehr als einem Jahrhundert sind die Rohstoffpreise eng mit dem Wachstum der Geldmenge korreliert. Ihr Anstieg muss danach noch nicht zu Ende sein. Außerdem hält das Angebot nicht Schritt mit der zunehmenden Nachfrage, folglich steigen die Preise. Dies liegt an den fehlenden Investitionen, insbesondere im Krisenjahr 2020.

Warum ist der Blick auf die Entwicklung der Rohstoffpreise so wichtig? Mehr Aufwärtspotenzial bei Rohstoffen bedeutet mehr Outperformance bei Value-Aktien. Es gibt einen engen Zusammenhang zwischen Rohstoffen und der relativen Entwicklung von Value-Aktien gegenüber anderen Segmenten. Zudem hat die Stärke von Value gegenüber Growth noch nicht die Hälfte des jüngsten Preisanstiegs bei Rohstoffen aufgeholt.

Disclaimer

Die Informationen in diesem Dokument wurden ausschließlich zu Informationszwecken für den Empfänger erstellt. Alle Angaben erfolgen unverbindlich und stellen weder eine Finanzanalyse, eine Empfehlung, eine Anlageberatung oder einen Vorschlag einer Anlagestrategie noch eine Aufforderung zum Kauf oder Verkauf eines Finanzinstruments dar. Daher genügen sie nicht allen gesetzlichen Anforderungen zur Gewährleistung der Unvoreingenommenheit von Finanzanalysen und unterliegen nicht dem Verbot des Handelns vor der Veröffentlichung von Finanzanalysen. Die internen Richtlinien (Organisationsanweisungen) der Bank regeln Letzteres jedoch in dem Sinne, dass eine Vermeidung von Interessenkonflikten gewährleistet wird. Anlagen in Aktien sind sowohl mit Chancen als auch mit Risiken verbunden. Allgemeine Informationen zu den mit einem Investment in Aktien verbundenen Risiken können den Basisinformationen über Vermögensanlagen in Wertpapieren entnommen werden, die Ihre Beraterin/Ihr Berater für Sie bereit hält. Interessenkonflikte sind auf der Homepage von Hauck & Aufhäuser Privatbankiers AG unter www.hauck-aufhaeuser.com/rechtliche-hinweise/rechtliche-hinweise veröffentlicht.

Die Informationen in diesem Dokument wurden sorgfältig recherchiert. Dabei wurde zum Teil auf Informationen Dritter zurückgegriffen. Einzelne Angaben können sich insbesondere durch Zeitablauf oder infolge von gesetzlichen Änderungen als nicht mehr zutreffend erweisen. Für die Richtigkeit, Vollständigkeit und Aktualität sämtlicher Angaben wird daher keine Gewähr übernommen. Die Informationen können eine individuelle anlage- und anlegergerechte Beratung nicht ersetzen. Sofern Aussagen über Marktentwicklungen, Renditen, Kursgewinne oder sonstige Vermögenszuwächse sowie Risikokennziffern getätigt werden, stellen diese lediglich Prognosen dar, für deren Eintritt wir keine Haftung übernehmen. Insbesondere sind frühere Wertentwicklungen, Simulationen oder Prognosen kein verlässlicher Indikator für die zukünftige Wertentwicklung. Vermögenswerte können sowohl steigen als auch fallen. Die Angaben gehen von unserer Beurteilung der gegenwärtigen Rechts- und Steuerlage aus. Soweit steuerliche oder rechtliche Belange berührt werden, sollten diese vom Adressaten mit seinem Steuerberater bzw. Rechtsanwalt erörtert werden.

Alle Meinungsaussagen geben die aktuelle Einschätzung der Verfasser wieder und stellen nicht notwendigerweise die Meinung der Hauck & Aufhäuser Privatbankiers AG oder deren assoziierter Unternehmen dar. Sofern Aussagen über Renditen, Kursgewinne oder sonstige Vermögenszuwächse getätigt werden, stellen diese lediglich Prognosen dar, für deren Eintritt keine Haftung übernommen wird.

Diese Funktion steht nur HAL+ Nutzern zur Verfügung.

Sichern Sie sich mit Ihrem kostenlosen Account exklusive Zusatzfunktionen und Premium-Inhalte.