Wir beleuchten eine recht einfache Möglichkeit der Wechselkurs-Prognose und werfen einen Blick auf die jüngsten Notenbank-Sitzungen für EUR/USD sowie EUR/CNY. Für die nächsten Wochen erwarten wir weiterhin, dass das meistgehandelte Währungspaar die Marke von 1,10 testet. Erst im späteren Verlauf des nächsten Jahres dürfte es einen etwas stärkeren Euro-Rückenwind geben.

Blick in die Glaskugel

Die künftige Entwicklung der Wechselkurse ist für viele wirtschaftliche Entscheidungen von zum Teil herausragender Bedeutung. Gerade die jüngste Aufwertung des Dollars gegenüber dem Euro hat deutlich vor Augen geführt, wie signifikant sich unerwartete Wechselkursänderungen auswirken können. So profitieren aus inländischer (EWU-)Sicht derzeit exportlastige Wirtschaftsbereiche. Auf der anderen Seite steigen im Inland die Inflationsrisiken, da Güter und Dienstleistungen aus dem Ausland nun teurer werden. Um Risiken und Erträge von Wechselkursänderungen zu optimieren, betreiben zahlreiche Unternehmen wie auch Asset Manager ein aktives Währungsmanagement. Eine wichtige Voraussetzung jedes Währungsmanagements sind dabei die Wechselkursprognosen. Wenngleich es eine Vielzahl an Prognosetechniken für das Währungs-Universum gibt (nicht zuletzt solche, die auf fundamentale ökonomische Erklärungsgrößten abstellen), ist deren Erfolg eher bescheiden. Bevor der kluge Leser kurzerhand sämtliche Prognoseansätze schmäht, mag dieser einen Blick auf die pure Zeitreihendiagnostik werfen. Diesem Werkzeugkasten ist es grundsätzlich ein Anliegen, (möglichst) sämtliche Charakteristika einer gegebenen Zeitreihe – sei es der Kurs des Lieblingsfonds, die Rendite zehnjähriger Bundesanleihen oder gar ein Wechselkurspaar wie EUR/USD –, welche in der Vergangenheit auftraten, zu erfassen. Mit diesem „Wissen“ gewappnet, lässt sich ein Prognose-Modell errichten.

Exkurs: Klasse der Arima Modelle

ARIMA steht für Auto Regressive Integrated Moving Average. Im Detail setzt sich diese Modelklasse aus einem AR-Teil (Autoregression) und einem MA-Teil (Moving Average, also gleitender Durchschnitt) zusammen. Dabei verwendet das AR-Modell die abhängige Beziehung zwischen einer Beobachtung (wie EUR/USD) und einer bestimmten Anzahl von verzögerten Beobachtungen. Das MA-Modell ist wiederum ein Modell, welches die Abhängigkeit zwischen einer Beobachtung und den Restfehlern eben jenes MA-Modells verwendet, welches auf verzögerte Beobachtungen angewendet wird. Während der AR-Teil zeitliche Abhängigkeiten erfasst, modelliert der MA-Teil kurzfristige Abhängigkeiten, welche sich vergleichsweise schnell wieder auflösen. Zusätzlich gibt es noch eine zu bestimmende Integrationsgröße (I: Integriert). Hierbei handelt es sich um die Verwendung der Differenzierung von Beobachtungen (d. h. Subtraktion einer Beobachtung von einer Beobachtung im vorherigen Zeitschritt), um die Zeitreihe stationär zu machen. Denn um zu aussagekräftigen Zeitreihenmodellen zu kommen, müssen die verwendeten Zeitreihen grundsätzlich die Eigenschaft der Stationarität erfüllen. D.h., die Zukunft ist in einem statistischen Sinne wie die Vergangenheit – die relevanten Momente der zugrundeliegenden Verteilungen müssen also unabhängig von der Zeit sein.

Kurzfristig niedrigere EUR/USD Niveaus

Für den jüngsten Abwärtssog bei EUR/USD ist zunächst der deutlich stärker als erwartete Inflationssprung in den USA im Oktober (6,2%) und die nochmals höhere Novemberrate (6,9%) 2021 zu nennen. Dies heizt die Zinserhöhungsfantasien des Marktes mit Blick auf die Fed weiter an.

Zur Erinnerung: Seit November drosselt die US-Notenbank ihr Ankaufprogramm von Staats- und Hypothekenanleihen monatlich um USD 15 Mrd. (sogenanntes Tapering). Mit diesem Fahrplan hätte die Fed im Juli 2022 das Ende der Käufe erreicht. Aufgrund der hartnäckigeren Inflationsentwicklung könnten die US-Währungshüter ihre Tapering-Geschwindigkeit jedoch per Mitte Dezember 2021 erhöhen. Sodann wäre die Fed bereits Ende Q1 2022 am Ende ihrer Nettokäufe angelangt.

Ab diesem Zeitpunkt könnten die US-Währungshüter dann an der Zinsschraube drehen. Unseres Erachtens dürfte die Notenbank die Fed Funds Target Range im kommenden Jahr das erste Mal Ende des zweiten Quartals anheben, gefolgt von zwei weiteren Zinsschritten in der zweiten Jahreshälfte (jeweils à 25 Bp). Dass die Fed den Leitzins auch 2023 anhebt, ist zumindest sehr wahrscheinlich. Denn wenngleich die Inflation im kommenden Jahr moderat sinken dürfte (Stichwort Basiseffekte), dürfte die Teuerungsrate im Vergleich zur Vor-Pandemie-Zeit höher rangieren. In diesem Zusammenhang wird die US-Notenbank insbesondere die Lohn- und Gehaltszuwächse im Auge behalten. Diese nehmen zumindest in den USA bereits an Fahrt auf.

EZB: Vorerst kein EUR-Rückenwind

Für die weitere Geldpolitik diesseits des Atlantiks (und damit für EUR/USD) wird die kommende geldpolitische Sitzung am Tag nach der Fed ebenfalls von herausragender Bedeutung. Im Rahmen der dann neuesten Makro-Projektionen dürfte die EZB ihr Inflationsziel 2022 zwar erreichen, jedoch 2023 erneut verfehlen. Da die Geldpolitik normalerweise mittelfristig ausgerichtet ist, müssten sich die EZB-Währungshüter schon auf den Kopf stellen, wenn die Notenbank das Ende ihrer Nettokäufe für das Jahr 2022 bereits jetzt gänzlich festschreibt. Allerdings ist die Situation bei der EWU-Notenbank komplex. Angesichts der unsicheren Viruslage dürften sich die EZB-Notenbanker mit Blick auf ihre Ankaufprogramme nur ungern für mehrere Quartale im Voraus festlegen wollen. Sicher ist: der Exit aus der ultra-expansiven Geldpolitik dürfte von der EZB so graduell wie nur möglich gestaltet werden. In anderen Worten, es dürfte zu einem ultra-langsamen Exit aus den Ankaufprogramme kommen. Sofern sich die EZB im Dezember festlegt und ihr Krisenprogramm „PEPP“ per Ende Q1 2022 final auslaufen lässt, dürfte sie sich in jedem Fall Freiheitsgrade im Rahmen ihres „alten“ und nach wie vor laufenden Ankaufprogramms „APP“ offen halten (die Rechtfertigung dafür sollte nicht zuletzt aus einer Inflationsprognose für 2023 unter 2% herrühren). Für EWU-Staatsanleihen erwarten wir im Nachgang der EZB-Sitzung eine moderate Unterstützung. Solange Bunds sich dem transatlantischen Renditesog entziehen können, lässt sich erneuter Dollar-Rückenwind ableiten; bei EUR/USD sollte die Unterseite vorerst magnetisch bleiben. Das ARIMA-Modell erwartet für Anfang Januar einen EUR/USD-Kurs von 1,10.

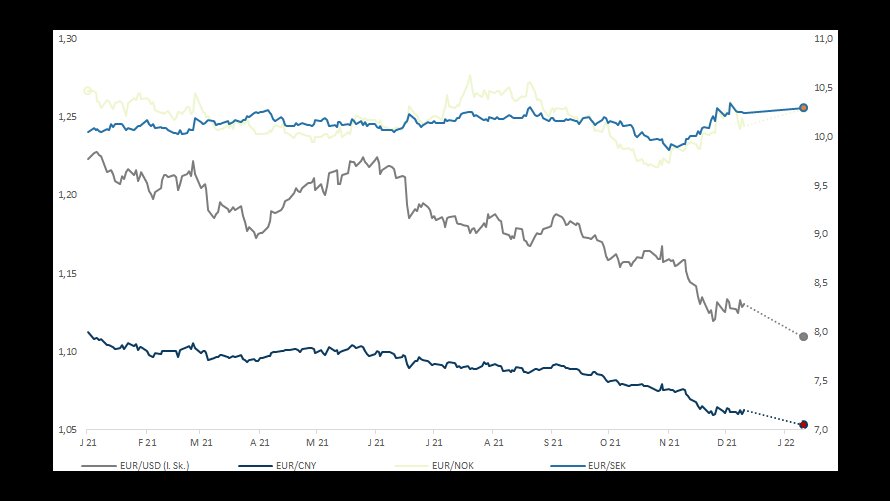

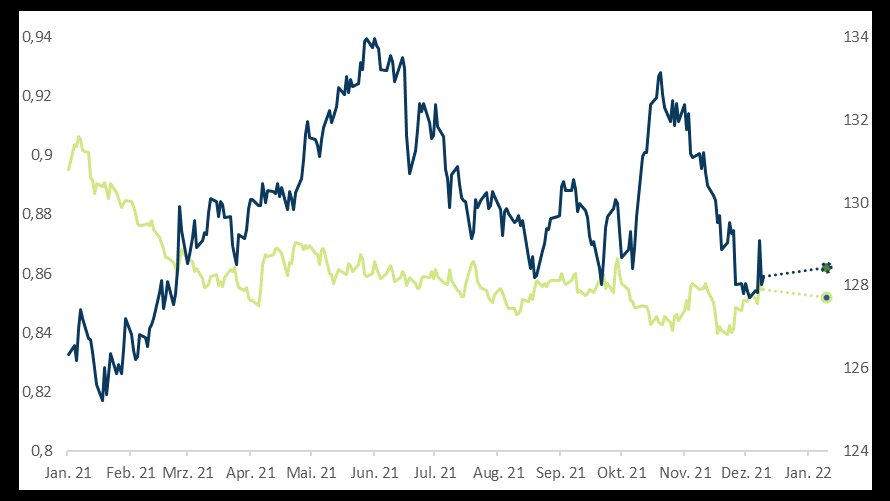

Währungskurse mit 1-Monats-Prognosen

Quelle: Refinitiv

Währungskurse mit 1-Monats-Prognosen

Quelle: Refinitiv

EUR/CNY: Kann 2022 an 2021 anknüpfen?

Während das ARIMA-Modell für Januar 2022 leicht niedrigere Niveaus vorschlägt, verrät ein Blick in den Rückspiegel, wie attraktiv ein nicht währungsgesichertes Engagement in chinesische Staatsanleihen mit zehnjähriger Laufzeit im bald vergangenen Jahr 2021 war. Bei einer recht stetigen Renminbi-Aufwertung gegenüber dem Euro brachten Chinese Government Bonds (CGBs) eine Rendite von knapp drei Prozent ein. Wo gibt es das noch mit sicheren Anleihen? Chinas Unternehmen sind zwar teilweise hoch verschuldet, dies trifft jedoch nicht auf den Zentralstaat zu. Ein Ausfall von CGBs ist unseres Erachtens äußerst unwahrscheinlich. Aufgrund der anhaltenden Renditedifferenz zu Kernländern der Eurozone als auch einer relativ restriktiveren People’s Bank of China dürfte sich CNY versus EUR 2022 leicht behaupten. Eine Wiederholung der 2021er Bewegung bei EUR/CNY erwarten wir jedoch nicht.

Disclaimer

Die Informationen in diesem Dokument wurden ausschließlich zu Informationszwecken für den Empfänger erstellt. Alle Angaben erfolgen unverbindlich und stellen weder eine Finanzanalyse, eine Empfehlung, eine Anlageberatung oder einen Vorschlag einer Anlagestrategie noch eine Aufforderung zum Kauf oder Verkauf eines Finanzinstruments dar. Daher genügen sie nicht allen gesetzlichen Anforderungen zur Gewährleistung der Unvoreingenommenheit von Finanzanalysen und unterliegen nicht dem Verbot des Handelns vor der Veröffentlichung von Finanzanalysen. Die internen Richtlinien (Organisationsanweisungen) der Bank regeln Letzteres jedoch in dem Sinne, dass eine Vermeidung von Interessenkonflikten gewährleistet wird. Anlagen in Aktien sind sowohl mit Chancen als auch mit Risiken verbunden. Allgemeine Informationen zu den mit einem Investment in Aktien verbundenen Risiken können den Basisinformationen über Vermögensanlagen in Wertpapieren entnommen werden, die Ihre Beraterin/Ihr Berater für Sie bereit hält. Interessenkonflikte sind auf der Homepage von Hauck Aufhäuser Lampe Privatbank AG unter www.hal-privatbank.com/rechtliche-hinweise

Die Informationen in diesem Dokument wurden sorgfältig recherchiert. Dabei wurde zum Teil auf Informationen Dritter zurückgegriffen. Einzelne Angaben können sich insbesondere durch Zeitablauf oder infolge von gesetzlichen Änderungen als nicht mehr zutreffend erweisen. Für die Richtigkeit, Vollständigkeit und Aktualität sämtlicher Angaben wird daher keine Gewähr übernommen. Die Informationen können eine individuelle anlage- und anlegergerechte Beratung nicht ersetzen. Sofern Aussagen über Marktentwicklungen, Renditen, Kursgewinne oder sonstige Vermögenszuwächse sowie Risikokennziffern getätigt werden, stellen diese lediglich Prognosen dar, für deren Eintritt wir keine Haftung übernehmen. Insbesondere sind frühere Wertentwicklungen, Simulationen oder Prognosen kein verlässlicher Indikator für die zukünftige Wertentwicklung. Vermögenswerte können sowohl steigen als auch fallen. Die Angaben gehen von unserer Beurteilung der gegenwärtigen Rechts- und Steuerlage aus. Soweit steuerliche oder rechtliche Belange berührt werden, sollten diese vom Adressaten mit seinem Steuerberater bzw. Rechtsanwalt erörtert werden.

Alle Meinungsaussagen geben die aktuelle Einschätzung der Verfasser wieder und stellen nicht notwendigerweise die Meinung der Hauck Aufhäuser Lampe Privatbank AG oder deren assoziierter Unternehmen dar. Sofern Aussagen über Renditen, Kursgewinne oder sonstige Vermögenszuwächse getätigt werden, stellen diese lediglich Prognosen dar, für deren Eintritt keine Haftung übernommen wird.

Diese Funktion steht nur HAL+ Nutzern zur Verfügung.

Sichern Sie sich mit Ihrem kostenlosen Account exklusive Zusatzfunktionen und Premium-Inhalte.