Die weltweit zweitgrößte Volkswirtschaft erholt sich weiter, aber das hohe Konjunkturtempo nimmt ab. Da sich bislang noch nicht alle Wirtschaftsbereiche im Nachgang der Covid-19-Krise vollständig erholt haben, rückt die restriktivere Politik der chinesischen Notenbank in den Fokus. In diese Gemengelage gesellen sich zudem drei wichtige Fragilitäten der Wirtschaft, die es zu beachten gilt.

Robuste Wirtschaft

mit offenen Flanken

Wenngleich die besser als erwartete Außenhandelsentwicklung Chinas Wachstum seit dem zweiten Halbjahr 2020 signifikant gestützt hat, ist die Erholung der inländischen Nachfrage nicht besonders schwungvoll. Insbesondere die von der Pandemie stark gebeutelten Bereiche Transport, Hotel und Touristik sowie Anlageinvestitionen dürften sich erst in den kommenden Quartalen vollends vom Covid-19-Schock erholen. Unter den jüngsten Aktivitätskennziffern, die seit vergangener Woche vorliegen, lagen insbesondere die Einzelhandelsumsätze im Mai mit 12,4 % unterhalb der Erwartungen. Somit scheint eine Drosselung der fiskal- und geldpolitischen Maßnahmen verfrüht. Wir identifizieren zudem drei fragile Wirtschaftsbereiche, welche in dieser Situation von besonderer Bedeutung sind.

Steigende Häuserpreise: Fragilität I

Die „Immobilienblase“ in China hat sich fortgesetzt. Während die nationalen Immobilienpreise seit 2010 sich zwar „nur“ verdoppelt haben – dies ist auf einen simplen Durchschnitt, der städtische und vorstädtische Immobilienpreise zusammenwürfelt, zurückzuführen –, sind die Preise an Top-Tier-Standorten in Städten der ersten und zweiten Reihe im gleichen Zeitraum mindestens um das drei- oder gar fünffache gestiegen. Da die Hypothekenschulden einen Anteil von 70 % der privaten Haushaltsverschuldung ausmachen, werden die Konsumausgaben jüngerer Menschen zunehmend negativ von den steigenden Immobilienpreisen tangiert. Zusätzlich belastend wirkt, dass zumindest im vergangenen Jahr die Lohneinkommen nicht merklich gestiegen sind. Damit sind diese Haushalte immer weniger in der Lage, ihren sonstigen Konsumwünschen nachzukommen. Auch die Bereitschaft, sich der jüngst beschlossenen 3-Kind-Politik der Regierung „anzuschließen“, dürfte dadurch nicht unbedingt größer werden.

Hohe Verschuldung: Fragilität II

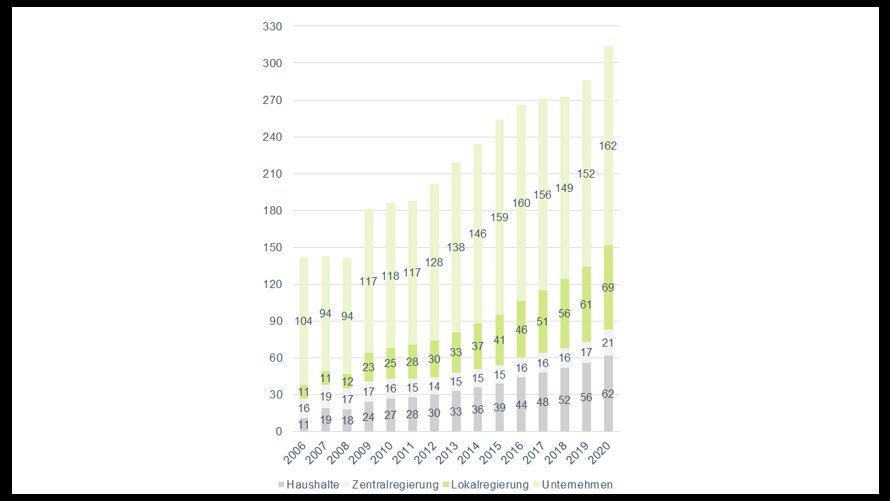

Seit 2008 ist die Verschuldung der zweitgrößten Volkswirtschaft der Welt deutlich emporgeschnellt. Konkret ist die Gesamtverschuldung (Zentralstaat, Unternehmen, private Haushalte) von 142 % des BIP seit 2008 auf über 314 % im letzten Jahr geklettert. Die Verschuldungsniveaus (in % des BIP) der Unternehmen, der Regierung und der privaten Haushalte sind in diesem Zeitraum um 68, 61 und 44 % gestiegen. Bereits aus dieser Makro-Perspektive wird deutlich, welche möglichen Auswirkungen ein hinreichend großer Zinsanstieg auf die Investitions- und Konsumentscheidungen, auf die Schuldentragfähigkeit und die Zinsausgaben der Wirtschaftsakteure in diesen Bereichen haben könnten.

Hohe Verschuldung

Quelle: IWF, Stand: 21.06.21

Offenere Kapitalmärkte: Fragilität III

Allein die Aufnahme in die wichtigsten Kapitalmarktindizes der Welt (MSCI, Bloomberg-Barclays Global Debt Index, JPMorgan Chase Emerging Market Debt Index, FTSE-Russell Global Government Debt Index) zwingt ausländische institutionelle Investoren wie Staatsfonds, Pensionsfonds und andere langfristige Investoren dazu, in Chinas Aktien- und Rentenmärkte zu investieren. Zudem weisen Renminbi (RMB)-Anlagen im Vergleich zu denen von entwickelten Volkswirtschaften eine recht attraktive Rendite auf. Beispielsweise notieren zehnjährige chinesische Staatspapieren bei gut 3 %, Bundesanleihen gleicher Laufzeit bei unter Null Prozent. Die bislang geringe Allokation in RMB-Vermögenswerte unter langfristigen Investoren in den OECD-Volkswirtschaften scheint zudem in keinem Verhältnis zu Chinas wirtschaftlicher Größe zu stehen. In der Tat könnten mittelfristig weitere Billionen an Portfolioinvestitionen nach China fließen.

Schon jetzt hat der Anstieg der Kapitalströme dazu geführt, dass die Wirksamkeit des Kapitalkontrollsystems der People’s Bank of China (PBoC) verringert wurde. Um den RMB-Aufwertungsdruck zu verringern, hat die Notenbank sogar die Kontrollen des Kapitalabflusses gelockert. Im Zuge der Abschaffung der meisten Kapitalverkehrskontrollen wird die Zentralbank zukünftig entweder ein frei schwankendes Wechselkurssystem zu tolerieren haben, oder aber an Unabhängigkeit verlieren. Die chinesischen Geld- und Währungspolitiker sehen sich also dem klassischen Trilemma gegenüber: Vereinfacht besagt das Trilemma, dass ein Staat nicht gleichzeitig einen freien Kapitalverkehr, eine eigenständige Geldpolitik und ein fixes Wechselkursregime haben kann. Der Staat muss sich auf zwei dieser drei Möglichkeiten beschränken. Da die PBoC die Kapitalbilanz vorerst nicht vollständig liberalisieren und sich zunächst weiter gegen einen gänzlich frei schwankenden RMB-Wechselkurs sperren dürfte, wird die Unabhängigkeit der Geldpolitik beeinträchtigt und schränkt die Handlungsmöglichkeiten ein. Damit ist Chinas Geldpolitik letztlich auch anfälliger für externe monetäre Gegebenheiten.

Fiskal- und Geldpolitik müssen aufpassen

Angesichts der ungleichmäßigen Konjunkturerholung in China, den rasant steigenden Immobilienpreisen, der hohen Verschuldung sowie der weit vorangeschrittenen Öffnung des chinesischen Kapitalmarktes sollte die (Geld-)Politik in China einen ausgewogenen Ansatz verfolgen. Eine frühe Erhöhung der Leittzinsen erhöht zwar beispielsweise die Hypothekenzinsen. Diese sind jedoch nicht signifikant für die Preisentwicklung am Immobilienmarkt verantwortlich. Treibende Faktoren sind hier vielmehr die Einkommen und die staatliche Immobilienpolitik. Ferner sind die Finanzierungskonditionen für Unternehmen mit durchschnittlichen Zinssätzen von 5 % (im vergangenen Jahr) bereits recht hoch; private Unternehmen haben gar Zinsen bis zu 9 % für einen Kredit zu entrichten. Spielraum für eine deutlich restriktivere Geldpolitik ist hier nicht vorhanden. Eine zu gravierende geldpolitische Divergenz zwischen dem Tandem Fed sowie EZB einerseits und der PBoC andererseits könnte aufgrund der größeren Öffnung des chinesischen Kapitalmarktes zu unerwünschten Effekten führen: höhere Zinsdifferenzen würden die Kapitalimporte nach China steigen und damit den RMB weiter aufwerten lassen. Sollte gleichzeitig der erwartete Ertrag auf inländische Finanzanlagen über dem von Investitionen in Sachkapital liegen, würden inländische Investoren Erstere bevorzugen und zu stark steigenden Vermögenspreisen beitragen. Letzten Endes entstünde für die PBoC das Paradoxon, mit Zinserhöhungen die finanzielle Fragilität des Landes erhöht zu haben.

Kapitalströme fließen bekanntlich in beide Richtungen. Sollten die Fed und die EZB ihre expansive Geldpolitik in absehbarer Zeit etwas zurückfahren, könnte es eine Phase temporärer Kapitalabflüsse aus China geben. Der grundsätzlich robuste RMB könnte zeitweise unter Druck geraten. Eine sich selbst verstärkende Erwartungshaltung hierüber könnte nochmals beschleunigend wirken und im schlimmsten Falle die vorgenannten Vermögenspreiseffekte umkehren. Summa summarum erwarten wir deshalb von den chinesischen Währungshütern in Puncto restriktiverer Politik: Eile mit Weile, und die Einführung von makroprudenziellen Werkzeugen, um beispielsweise mit höheren Eigenkapitalanzahlungen im Immobilienbereich einer ausufernden Verschuldung und Preisentwicklung entgegenzuwirken.

Disclaimer

Die Informationen in diesem Dokument wurden ausschließlich zu Informationszwecken für den Empfänger erstellt. Alle Angaben erfolgen unverbindlich und stellen weder eine Finanzanalyse, eine Empfehlung, eine Anlageberatung oder einen Vorschlag einer Anlagestrategie noch eine Aufforderung zum Kauf oder Verkauf eines Finanzinstruments dar. Daher genügen sie nicht allen gesetzlichen Anforderungen zur Gewährleistung der Unvoreingenommenheit von Finanzanalysen und unterliegen nicht dem Verbot des Handelns vor der Veröffentlichung von Finanzanalysen. Die internen Richtlinien (Organisationsanweisungen) der Bank regeln Letzteres jedoch in dem Sinne, dass eine Vermeidung von Interessenkonflikten gewährleistet wird. Anlagen in Aktien sind sowohl mit Chancen als auch mit Risiken verbunden. Allgemeine Informationen zu den mit einem Investment in Aktien verbundenen Risiken können den Basisinformationen über Vermögensanlagen in Wertpapieren entnommen werden, die Ihre Beraterin/Ihr Berater für Sie bereit hält. Interessenkonflikte sind auf der Homepage von Hauck & Aufhäuser Privatbankiers AG unter www.hauck-aufhaeuser.com/rechtliche-hinweise/rechtliche-hinweise veröffentlicht.

Die Informationen in diesem Dokument wurden sorgfältig recherchiert. Dabei wurde zum Teil auf Informationen Dritter zurückgegriffen. Einzelne Angaben können sich insbesondere durch Zeitablauf oder infolge von gesetzlichen Änderungen als nicht mehr zutreffend erweisen. Für die Richtigkeit, Vollständigkeit und Aktualität sämtlicher Angaben wird daher keine Gewähr übernommen. Die Informationen können eine individuelle anlage- und anlegergerechte Beratung nicht ersetzen. Sofern Aussagen über Marktentwicklungen, Renditen, Kursgewinne oder sonstige Vermögenszuwächse sowie Risikokennziffern getätigt werden, stellen diese lediglich Prognosen dar, für deren Eintritt wir keine Haftung übernehmen. Insbesondere sind frühere Wertentwicklungen, Simulationen oder Prognosen kein verlässlicher Indikator für die zukünftige Wertentwicklung. Vermögenswerte können sowohl steigen als auch fallen. Die Angaben gehen von unserer Beurteilung der gegenwärtigen Rechts- und Steuerlage aus. Soweit steuerliche oder rechtliche Belange berührt werden, sollten diese vom Adressaten mit seinem Steuerberater bzw. Rechtsanwalt erörtert werden.

Alle Meinungsaussagen geben die aktuelle Einschätzung der Verfasser wieder und stellen nicht notwendigerweise die Meinung der Hauck & Aufhäuser Privatbankiers AG oder deren assoziierter Unternehmen dar. Sofern Aussagen über Renditen, Kursgewinne oder sonstige Vermögenszuwächse getätigt werden, stellen diese lediglich Prognosen dar, für deren Eintritt keine Haftung übernommen wird.

Diese Funktion steht nur HAL+ Nutzern zur Verfügung.

Sichern Sie sich mit Ihrem kostenlosen Account exklusive Zusatzfunktionen und Premium-Inhalte.