Die Corona-Pandemie, der Ukraine-Krieg und hohe Inflationsraten trüben weiterhin den Konjunkturausblick. Für diesen bleibt eine Energiekrise ein ernstes Risiko. In den USA kommt eine straffere Geldpolitik noch hinzu. Renditen erstklassiger 10-jähriger Staatsanleihen besitzen daher noch Aufwärtspotenzial. EUR–USD erwarten wir vorerst bei 1,10.

Unsicherheit weiter allgegenwärtig

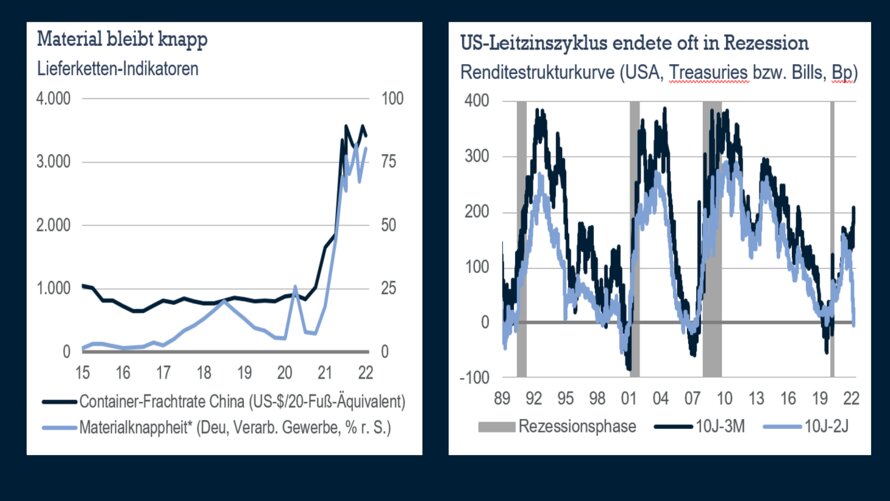

In unserer monatlichen Prognoserunde haben wir unsere bisherige Sicht bestätigt, dass die Weltwirtschaft von der Corona-Pandemie, vom Ukraine-Krieg und von hoher Inflation in den nächsten Monaten weiter gebremst wird. Mancherorts dürfte die konjunkturelle Erholung im ersten Halbjahr 2022 sogar zum Stillstand kommen. Unser Konjunkturszenario beinhaltet deshalb, dass viele Unternehmen mit anhaltenden Pandemiefolgen zu kämpfen haben. Schwierigkeiten werden ihnen neben Lieferproblemen – vor allem hierzulande ‒ erhöhte Personalausfälle und neue pandemiebedingte Umsatzeinbußen bereiten. Hinzu kommen stark gestiegene Preise für Energie, Rohstoffe und andere Vorprodukte, die den Kostendruck verschärfen und den Kaufkraftentzug durch Preisüberwälzungen anheizen. Aber auch Beschaffungsprobleme bei Vorprodukten und Rohstoffen belasten, nicht zuletzt wegen der von westlichen Staaten verhängten Sanktionen.

Die Abschottung ganzer Metropolen in China birgt neues Ungemach für Lieferketten

Die konjunkturelle Gemengelage wird zudem vorrausichtlich noch weiter getrübt werden, weil die Omikron-Welle in vielen chinesischen Metropolen bereits zu strengen Lockdowns und Produktionsausfällen führt. Die ohnehin bereits massiven Lieferengpässe dürften sich in den kommenden Wochen deshalb weltweit noch verstärken. Mit abnehmenden Verspannungen rechnen wir hier weiterhin erst für das nächste Jahr. Können Aufträge wegen fehlender Materialien jedoch nicht abgearbeitet werden und bleiben Kapazitäten unterausgelastet, schafft dies zusammen mit der gegenwärtigen hohen geopolitischen Unsicherheit ein Umfeld, das Investitionen hemmt. Das wiederum beeinträchtigt langfristige Wachstumsperspektiven.

Rezessive Tendenzen in Deutschland und im Euroraum

Unsere niedrigen 2022er-BIP-Prognosen für Deutschland und den Euroraum bestätigen wir. Für beide erwarten wir weiter rezessive Tendenzen im ersten Halbjahr. In der zweiten Jahreshälfte dürfte die jeweilige Wirtschaftsleistung ihr Vor-Corona-Niveau dann erreichen. Wir weisen darauf hin, dass die für manche EWU-Mitgliedstaaten noch hohen BIP-Zuwächse für 2022 fast allein aus der hohen Ausgangsbasis resultieren. Von Konjunkturdynamik kann hier also keine Rede sein.

Kaufkraftentzug allerorten

2022er-BIP-Prognose für die USA auf 2,8 % gesenkt

Für die im Konjunkturzyklus weit vorangeschrittenen USA haben wir unsere BIP-Prognose für 2022 um einen halben Prozentpunkt auf 2,8 % gesenkt. Ursache hierfür sind Abstriche, die wir beim Privatkonsum vorgenommen haben. Maßgeblich hierfür war, dass wir den Kaufkraftentzug aufgrund der hohen Inflationsrate jetzt als noch stärker einschätzen. Hinzu kommt der Normalisierungskurs der US-Notenbank, der aus unserer Sicht gerade zu Beginn merklich angetrieben werden dürfte. In China belasten hingegen erneute Lockdowns und Produktionsstopps die Wirtschaft erheblich. Trotzdem sind wichtige Konjunkturdaten zuletzt besser ausgefallen als erwartet. Dazu gehören auch Aufwärtsrevisionen der Vormonatswerte, wodurch sich die statistische Ausgangslage bald wohl ebenso beim BIP besser darstellt. Wir halten unsere BIP-Prognose für 2022 von 5,0 % daher aufrecht, zumal Regierung und PBoC weiter gegen eine zu starke Wachstumsabschwächung vorgehen dürften.

Energiekrise bedeutete KO-Schlag für die Konjunktur

Da die Abhängigkeit von russischen Energieimporten insbesondere in Europa sehr hoch ist und andere Energielieferanten bei deren Stopp nicht rasch genug in die Bresche springen können, sind ein vollständiges Energieembargo westlicher Staaten oder ein russischer Lieferstopp derzeit das größte Risiko für unsere BIP-Prognosen. Träte es ein, verstärkte sich der Inflationsdruck nochmals erheblich und Inflationsraten nähmen mitunter sogar zweistellige Werte an. Eine heftige Rezession infolge einer solchen Energiekrise wäre die Folge. Je nach Schärfe und Dauer des Energielieferstopps wäre für Deutschland beispielsweise eine BIP-Schrumpfung bis zu 5,0 % zu veranschlagen. Trotz Fachkräftemangel und wegen bereits pandemiegebeutelter Unternehmen zöge dies voraussichtlich auch den Arbeitsmarkt erheblich nach unten. Dies wäre insofern eine missliche Lage, da die Wirtschaftspolitik hier kurzfristig kaum Linderung schaffen könnte. Denn anders als in der Pandemie oder zu Finanzmarktkrisenzeiten läge ein Angebotsschock vor, der mit Hilfspaketen, Leitzinssenkungen und Wertpapierkäufen allenfalls wenig abgefangen werden kann. Ein Gas-Stopp träfe insbesondere die Produktion der deutschen Chemieindustrie hart und hätte erhebliche Folgewirkungen für andere Branchen.

Inflationsgipfel meist noch nicht erreicht

Höhere Energie- und Beschaffungskosten sowie anhaltende Preisüberwälzungen lassen unseres Erachtens nur einen Schluss zu: Der Inflationsanstieg wird vorerst weitergehen. Zweit- und Drittrundeneffekte dürften sich dabei noch verstärken. Unseren Inflationsblick halten wir deshalb aufwärtsgerichtet. Nach wie vor besteht aber die Perspektive, dass Inflationsraten im nächsten Jahr stärker fallen. Dass Preisziele von Notenbanken deshalb jedoch weitgehend wieder erfüllt werden, erwarten wir nicht. Das gilt insbesondere für den Euroraum.

Quelle: Refinitiv Datastream, ifo Institut. *ifo-Umfrage bei Unternehmen (Produktionsbehinderung durch Materialknappheit)

Quelle: Refinitiv Datastream. Rezessionsphasen nach NBER

FED fährt heißen Reifen

Fed meint es mit der Inflationsbekämpfung ernst - anders als die EZB

Ausweislich auch ihrer jüngsten Verlautbarungen räumt die US-Notenbank dem Kampf gegen die hohe Inflation oberste Priorität ein. Sie beabsichtigt deshalb, den Leitzins so rasch und weit wie möglich zu erhöhen sowie ihre Bilanz zügig zu verkürzen, und stellt ein aggressives Vorgehen in Aussicht. Wir rechnen damit, dass die Fed den Leitzins im Mai und Juni jeweils um 50 Basispunkte und bis zum Jahresende auf 2,50 % erhöht. Damit wäre dann ein aus Fed-Sicht neutrales Leitzinsniveau erreicht. Zusätzlich zinssteigend wirken wird die Liquiditätsabschöpfung, die im Mai losgehen dürfte. Nach einer kurzen Anlaufphase von etwa drei Monaten wird über geringere Reinvestitionen wohl ein Schrumpfungstempo von bis zu 95 Mrd.

US-$ pro Monat umgesetzt werden. Dies ist ein erheblich schnelleres Tempo als in den Jahren 2017–19. Es wird unserer Einschätzung nach solange anhalten, wie Konjunktur und Finanzmärkte stabil bleiben.

Bei hohem Tempo steigt das Risiko für die Fed, übers Ziel hinauszuschießen

Wird Liquidität in diesem Ausmaß zügig eingesammelt, stößt die Fed mit jedem weiteren Zinsschritt im kommenden Jahr jedoch immer weiter in den restriktiven Bereich vor. Unsere Sorge ist daher jetzt schon groß, dass die US-Geldpolitik übersteuert und eine harte Konjunkturlandung folgt. Für 2023 rechnen wir deshalb damit, dass der Zinserhöhungselan der Fed zum Erliegen kommen wird. Spätestens dann dürfte sich einmal mehr zeigen, dass US-Leitzinserhöhungszyklen oft in eine Rezession münden. Massiv steigende Hypothekenzinsen, anziehende Kreditkosten und die bislang zeitweise in Teilen inverse Renditestrukturkurve spiegeln dies bereits.

EZB bleibt Zinsmücke

Mit einer echten Inflationsbekämpfung der EZB rechnen wir weiterhin nicht. Wegen der von uns für den Euroraum für 2022 erwarteten rezessiven Tendenzen und des kräftigen Kaufkraftentzugs dürfte die Notenbank es als bedeutend schwieriger ansehen, ihre Netto-Anleihekäufe zügig zu beenden und Leitzinsen zu erhöhen. Mehr als eine Erhöhung des Einlagesatzes ist unserer Ansicht nach für dieses Jahr daher nicht drin. Solange die EZB inflationsseitig nicht umdenkt, wird sie aus unserer Sicht bestenfalls und nicht mehr als Leitzinskosmetik betreiben. Dazu gehört für uns vor allem das Ende der Politik des negativen Einlagesatzes.

Druck bei erstklassigen Staatsanleihen

Renditen erstklassiger 10-jähriger Staatsanleihen besitzen noch Aufwärtspotenzial

Da die Fed ein aggressives Vorgehen bei der geldpolitischen Normalisierung zuletzt noch stärker betont hat, wird die Rendite der 10-jährigen US-Treasury in den nächsten Wochen wohl noch deutlich über 3,00 % steigen. Unseres Erachtens ist dies ein vorübergehendes Intermezzo. Die von uns für den Sommer erwarteten zunehmenden Konjunktursorgen wegen des inflationsseitigen Kaufkraftverlustes und der rasanten geldpolitischen Straffung werden dann voraussichtlich zu sinkenden Renditen führen – dies auch, weil sich Investoren Renditen über 3,00 % trotz gegebenem Emittentenrisiko kaum entgehen lassen dürften. Auf 6M-Sicht erwarten wir die Rendite daher in etwa zurück auf dem aktuellen Niveau. Die Vorgaben vom US-Treasury-Markt werden die Rendite laufzeitgleicher Bundesanleihen wohl über 1,00 % hochziehen. Damit rückt auch für Bundesanleihen eine flachere Renditestrukturkurve auf die Agenda, die in den USA durchaus invers sein kann.

EUR-USD vorerst bei 1,10

Durch die in Aussicht stehende US-Leitzinsstraffung haben wir EUR–USD auf 3M-Sicht unverändert bei 1,10 auf dem Zettel. Zinsseitig ist von der EZB so gut wie nicht mit Unterstützung zu rechnen. Auch der größer werdende Zinsvorsprung anderer Währungen wie GBP, NOK oder CAD dürfte auf EUR lasten. Bleibt dem Euroraum eine Energiekrise erspart, halten wir jedoch an unserer Einschätzung fest, dass sich auf 6M-Sicht und darüber hinaus wieder höhere EUR-Kurse einstellen werden. Hierfür spricht aus unserer Sicht, dass US-Konjunktursorgen immer stärker zunehmen werden und US-Leitzinssenkungen für 2024 in den Blick geraten.

DAX-Ziel für Ende 2022 weiter bei 15.500 Punkten

Für den DAX bleibt das Umfeld vorerst schwierig. Deutlich höhere Leitzinsen in den USA, ein global schwächeres Wirtschaftswachstum und spürbar gestiegene Kosten schmälern das Gewinnwachstum. In unsicheren Zeiten sinken in der Regel auch Bewertungskennzahlen, etwa das Kurs-Gewinn-Verhältnis. Das Erholungspotenzial für den DAX beurteilen wir aber weiterhin als hoch. Solange der Ukraine-Krieg allerdings anhält, dürfte es kaum gehoben werden. Da die globale Wachstumsperspektive für 2023 aus unserer Sicht auch wegen abnehmender Kriegseinflüsse weiter stimmig ist, belassen wir unser DAX-Ziel für Ende 2022 bei 15.500 Punkten.

Prognosen

Wachstum und Inflation / Verbraucherpreise

| % zum Vorjahr | 2020 | 2021 | 2022P | 2023P |

| Welt | ||||

| Euroraum | 0,3 | 2,6 | 7,0 | 3,0 |

| Deutschland | 0,5 | 3,1 | 6,7 | 3,0 |

| Frankreich | 0,5 | 2,1 | 5,2 | 3,0 |

| Italien | -0,1 | 1,9 | 6,4 | 2,6 |

| Spanien | -0,3 | 3,0 | 8,1 | 2,9 |

| Großbritannien | 0,9 | 2,6 | 5,9 | 2,8 |

| Schweiz | -0,7 | 0,6 | 2,1 | 1,1 |

| USA | 1,3 | 4,7 | 7,0 | 2,4 |

| China | 2,5 | 0,9 | 2,2 | 2,5 |

| Japan | 0,0 | -0,2 | 1,3 | 0,8 |

Wachstum und Inflation / Bruttoinlandsprodukt

| % zum Vorjahr | 2020 | 2021 | 2022P | 2023P |

| Welt | -3,1 | 6,0 | 3,2 | 3,1 |

| Euroraum | -6,5 | 5,3 | 2,5 | 2,6 |

| Deutschland | -4,9 | 2,9 | 1,6 | 3,2 |

| Frankreich | -8,0 | 7,0 | 2,5 | 1,9 |

| Italien | -9,1 | 6,6 | 2,5 | 1,5 |

| Spanien | -10,8 | 5,1 | 3,4 | 1,7 |

| Großbritannien | -9,3 | 7,4 | 3,9 | 1,5 |

| Schweiz | -2,5 | 3,7 | 2,5 | 1,5 |

| USA | -3,4 | 5,7 | 2,8 | 2,0 |

| China | 2,2 | 8,1 | 5,0 | 4,8 |

| Japan | -4,5 | 1,7 | 2,2 | 1,4 |

Quelle: Refinitiv Datastream. 2022P/23P: Prognose Hauck Aufhäuser Lampe

| Zinsen und Renditen (%) USA | 12.04.2022 | +3 Monate | +6 Monate | +12 Monate |

| Federal Funds Rate (oberer Zielspannenwert) | 0,50 | 1,75 | 2,00 | 2,75 |

| 3-Monats-Libor* | 1,02 | 2,20 | 2,30 | 2,90 |

| 10-jährige Treasury | 2,73 | 3,00 | 2,70 | 2,30 |

| Zinsen und Renditen (%) Euroraum | 12.04.2022 | +3 Monate | +6 Monate | +12 Monate |

| Hauptrefi nanzierungssatz | 0,00 | 0,00 | 0,00 | 0,25 |

| Einlagesatz | ‒0,50 | ‒0,50 | ‒0,50 | 0,00 |

| 3-Monats-Euribor | ‒0,43 | ‒0,35 | ‒0,20 | 0,00 |

| 10-jährige Bundesanleihe | 0,79 | 1,00 | 0,70 | 0,50 |

| Zinsen und Renditen (%) Großbritannien | 12.04.2022 | +3 Monate | +6 Monate | +12 Monate |

| Reposatz | 0,50 | 1,00 | 1,50 | 2,25 |

| 3-Monats-Libor | 1,09 | 1,30 | 1,80 | 2,30 |

| 10-jährige Gilt | 1,79 | 2,30 | 2,10 | 1,80 |

| Zinsen und Renditen (%) Schweiz | 12.04.2022 | +3 Monate | +6 Monate | +12 Monate |

| Zielsatz 3-Monats-Libor | –0,75 | –0,75 | –0,75 | –0,75 |

| SARON-Tagesgeldsatz | –0,71 | –0,70 | –0,70 | –0,60 |

| 10-jährige Eidgenössische | 0,81 | 1,10 | 0,80 | 0,50 |

Quelle: Refinitiv Datastream. Monate: Prognose Hauck Aufhäuser Lampe

* Zubeachten ist der ICE-Disclaimer im Abschnitt „Wichtige Hinweise“

| Aktienmarkt | 12.04.2022 | 31.12.2022 |

| DAX | 14.125 | 15.500 |

Quelle: Refinitiv Datastream. 31.12.2022: Prognose Hauck Aufhäuser Lampe

| Währungen | 12.04.2022 | +3 Monate | +6 Monate | +12 Monate |

| EUR-USD | 1,09 | 1,10 | 1,12 | 1,15 |

| EUR-GBP | 0,83 | 0,83 | 0,82 | 0,82 |

| EUR-CHF | 1,01 | 1,03 | 1,06 | 1,08 |

| EUR-JPY | 136,29 | 133,00 | 135,00 | 135,00 |

Quelle: Refinitiv Datastream. Monate: Prognose Hauck Aufhäuser Lampe

Erläuterungen

| Abkürzung | Erklärung |

| 3M, 6M, 12M | 3 Monate, 6 Monate, 12 Monate |

| 2J, 10J, 12J | Europäische Zentralbank |

| Bp | Basispunkt(e) |

| BIP | Bruttoinlandsprodukt |

| CAD | Kanadischer Dollar als Währung |

| DAX | Deutscher Aktienindex |

| DEU, CHN, ESP u. a. | Abkürzungen nach Ländercodeliste DIN ISO 3166 |

| CHF | Schweizer Franken |

| EUR | Euro |

| EZB | Europäische Zentralbank |

| Fed | Federal Reserve Bank (US-Notenbank) |

| GBP | Britisches Pfund |

| ifo | ifo Institut – Leibniz-Institut für Wirtschaftsforschung |

| JPY | Japanischer Yen |

| NBER | National Bureau of Economic Research |

| NOK | Norwegische Krone als Währung |

| PBoC | People’s Bank of China (Notenbank der Volksrepublik China) |

| R. Skala / r. S. | Rechte Skala |

| SARON | Swiss Average Rate Overnight |

| US-$ | US-Dollar als Volumenangaben |

| USD | US-Dollar als Währung |

| Verarb. Gewerbe | Verarbeitendes Gewerbe |

Begriffserklärungen

Basispunkt

Ein Hundertstel eines Prozentpunktes

Bill

Schatzwechsel

Bruttoinlandsprodukt

Gesamtwert aller von einer Volkswirtschaft in einem bestimmten Zeitraum erstellten Waren und Dienstleistungen, soweit diese nicht als Vorleistungen für die Produktion anderer Waren und Dienstleistungen verwendet werden.

Einlagesatz

Geldpolitisches Instrument. Es bezieht sich auf die von einer Notenbank gezahlte Verzinsung für Guthaben, die von Geschäftsbanken bei ihr angelegt werden.

Emittentenrisiko

Beschreibt die Gefahr, dass der Herausgeber eines Wertpapiers nicht mehr in der Lage ist, seinen Zahlungsverpflichtungen nachzukommen

Euribor

Referenzzinssatz für Termingelder am Euro-Geldmarkt, den Geschäftsbanken miteinander vereinbaren. Er bezieht sich auf Laufzeiten bis zu zwölf Monaten

Federal Funds (Target) Rate

Leitzins der US-Notenbank. Hier als oberer Rand des von der US-Notenbank angestrebten Zielkorridors für den Tageszinssatz verstanden, zu dem sich US-Banken untereinander Kredite zur Deckung der Mindestreserveverpflichtungen zur Verfügung stellen

Geldpolitik

Umfasst sämtliche Maßnahmen, die eine Notenbank zur Verwirklichung ihrer Ziele ergreifen kann.

Hauptrefinanzierungssatz

Zinssatz, den Geschäftsbanken zahlen, wenn sie sich Geld von der Europäischen Zentralbank leihen. Der Hauptrefinanzierungssatz ist der wichtigste Zinssatz zur Steuerung des geldpolitischen Kurses

Inflation

Allgemeine und anhaltende Steigerung des Preisniveaus bei Gütern und Dienstleistungen.

Inflationsrate

Veränderung der Verbraucherpreise, die in der Regel gegenüber dem Vormonat und dem Vorjahr ermittelt wird.

Invers

Hier: Bezogen auf eine Renditestruktur, bei der Renditen für kurze Laufzeiten über denen langer Laufzeiten liegen

Kurs-Gewinn-Verhältnis

Relation zwischen dem Aktienkurs eines Unternehmens und dem tatsächlichen bzw. vom Konsensus der Analysten geschätzten künftigen Gewinn pro Aktie. Ein wichtiges Bewertungskriterium für Aktien

Leitzins

Zentrales Element, mit dem eine Notenbank ihre Geldpolitik steuert.

Libor

London Interbank Offered Rate. Wichtiger Referenzzinssatz im internationalen Interbankengeschäft

Notenbank

Eigenständige Institution, die mit der Durchführung der Geldpolitik betraut ist. Bei unterschiedlichen staatlichen Abhängigkeitsgraden zielt ihr Wirken meist auf die Höhe eines bestimmten Beschäftigungsgrades und/oder auf die Wahrung einer festgelegten Preisniveaustabilität ab.

Preisüberwälzung

Beschreibt den Prozess, durch den höhere Kosten und Preise von Unternehmen an die Kunden weitergegeben werden.

Preisziel

Die von einer Notenbank angestrebte Höhe des nationalen Verbraucherpreisanstiegs (Inflationsrate)

Rendite

Ertrag einer Kapitalanlage. Sie wird für ein Jahr für die Restlaufzeit einer z. B. 10-jährigen Anleihe berechnet und in Prozent ausgedrückt

Renditestrukturkurve

Grafische Darstellung der jeweils geltenden Zinssätze/Renditen für unterschiedliche (Rest-)Laufzeiten einer bestimmten Anlageform (hier zumeist bezogen auf Staatsanleihen)

Reposatz

Zinssatz bei einem Finanzierungsgeschäft, der beim Verkauf eines Wertpapiers und gleichzeitigem Rückkauf vereinbart wird

Rezession

Eine der vier Phasen im Konjunkturzyklus einer Volkswirtschaft, in der wichtige Konjunkturindikatoren sich stark zurückbilden und die gesamtwirtschaftliche Wirtschaftsleistung schrumpft

Staatsanleihe/Staatstitel

Schuldverschreibungen des jeweiligen Staates mit unterschiedlichen Laufzeiten. Hierzu zählen u. a. deutsche Bundesanleihen, britische Gilts, US-amerikanische Treasuries und Eurobonds

Verbraucherpreisindex

Messung der durchschnittlichen Preisentwicklung von Waren und Dienstleistungen.

Zweitrundeneffekte

Entstehen mit Blick auf die Inflation, wenn die Löhne aufgrund einer höheren Inflationsrate steigen. Falls die Firmen die gestiegenen Lohnkosten über höhere Verkaufspreise weitergeben, wird der Preisauftrieb weiter angefacht

Wichtige Hinweise

Haftungserklärung

Die Angaben in dieser Studie basieren auf öffentlichen Informationsquellen, die der Verfasser bzw. die Verfasser als zuverlässig erachtet / erachten. Weder die Hauck Aufhäuser Lampe Privatbank AG noch ihre verbundenen Unternehmen noch die gesetzlichen Vertreter, Aufsichtsratsmitglieder und Mitarbeiter dieser Unternehmen übernehmen eine Gewähr für die Richtigkeit der Angaben, deren Vollständigkeit und Genauigkeit. Alle in dieser Studie geäußerten Meinungen und Bewertungen geben allein die Einschätzung desjenigen Verfassers / derjenigen Verfasser, der / die diese Studie erstellt hat / haben, zum Zeitpunkt der Veröffentlichung wieder, die nicht notwendigerweise den Meinungen und Bewertungen anderer Geschäftsbereiche der Hauck Aufhäuser Lampe Privatbank AG oder ihrer verbundenen Unternehmen entsprechen. Alle Meinungen und Bewertungen können jederzeit ohne vorherige Ankündigung geändert werden. Sie können auch von Einschätzungen abweichen, die in anderen von der Hauck Aufhäuser Lampe Privatbank AG veröffentlichten Dokumenten, einschließlich Research-Veröffentlichungen, vertreten werden.

Diese Studie richtet sich ausschließlich an Personen mit Geschäftssitz in der Europäischen Union sowie der Schweiz und Liechtenstein, denen die Bank sie willentlich zur Verfügung gestellt hat. Die Inhalte dienen ausschließlich Informationszwecken und sind nicht als Angebot oder Aufforderung zum Kauf oder Verkauf von Finanzinstrumenten zu verstehen.

Die Erstellung und Verbreitung dieser Studie untersteht dem Recht der Bundesrepublik Deutschland. Ihre Verbreitung in anderen Jurisdikti-onen kann durch dort geltende Gesetze oder sonstige rechtliche Bestimmungen beschränkt sein. Personen mit Sitz außerhalb der Bundesrepublik Deutschland, in deren Besitz diese Studie gelangt, müssen sich selbst über etwaige für sie gültige Beschränkungen unterrichten und diese befolgen. Ihnen wird empfohlen, mit den Stellen ihres Landes, die für die Überwachung von Finanzinstrumenten und von Märkten, an denen Finanzinstrumente gehandelt werden, zuständig sind, Kontakt aufzunehmen, um in Erfahrung zu bringen, ob Erwerbsbeschränkungen bezüglich der Finanzinstrumente, auf die sich diese Studie bezieht, für sie bestehen. Diese Studie darf weder vollständig noch teilweise nachgedruckt oder in ein Informationssystem übertragen oder auf irgendeine Weise gespeichert werden, und zwar weder elektronisch, mechanisch, per Fotokopie noch auf andere Weise, außer im Falle der vorherigen schriftlichen Genehmigung durch die Hauck Aufhäuser Lampe Privatbank AG.

ICE Benchmark Administration Limited Disclaimer

ICE Benchmark Administration Limited makes no warranty, express or implied, either as to results to be obtained from the use of ICE Libor and / or the figure at which ICE Libor stands at any particular time on any particular day or otherwise. ICE Benchmark Administration Limited makes no express or implied warranties of merchantability or fitness for a particular purpose in respect of any use of ICE Libor.

Die folgende deutsche Fassung des ICE Benchmark Administration Limited Disclaimers dient nur der Information des Lesers. Im Falle von Abweichungen zwischen der englischen und der deutschen Fassung gilt daher nur die englische Fassung:

ICE Benchmark Administration Limited übernimmt weder ausdrücklich noch konkludent eine Garantie für die durch die Nutzung von ICE Libor erzielten Ergebnisse und/oder den Wert, den ICE Libor zu einem speziellen Zeitpunkt, einem speziellen Tag oder anderweitig aufweist. ICE Benchmark Administration Limited übernimmt hinsichtlich der Nutzung von ICE Libor weder ausdrücklich noch konkludent Garantien für die Marktfähigkeit oder Eignung zu einem speziellen Zweck.

Herausgeber dieser Studie ist die Hauck Aufhäuser Lampe Privatbank AG, Kaiserstraße 24, 60311 Frankfurt am Main,

HRA-Nr. HRB 108617, Amtsgericht Frankfurt.

Verantwortlicher Redakteur und Ansprechpartner ist:

Dr. Alexander Krüger

Hauck Aufhäuser Lampe Economic Research

Schwannstraße 10

40476 Düsseldorf

alexander.krueger@hal-privatbank.com

Telefon +49 211 4952-187

Telefax +49 211 4952-494

Diese Funktion steht nur HAL+ Nutzern zur Verfügung.

Sichern Sie sich mit Ihrem kostenlosen Account exklusive Zusatzfunktionen und Premium-Inhalte.